发布日期:2024-08-29 22:01 点击次数:108

“科技七姐妹”全军覆没。截至发稿,特斯拉跌超2.3%;苹果跌近2.5%;英伟达跌超6.5%;微软跌超2.1%;谷歌A跌近2%;亚马逊跌超3.6%;Meta跌超4.1%。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:CSC研究投资策略团队

核心要点

SUMMARY

美欧经济数据低预期外围股市回调,美元走弱人民币汇率被动升值,乐观派预期宽松空间加大和全球资金再布局,悲观派担心出口承压。我们认为后续A股市场要形成向上合力,需让投资者确认扩内需政策实质显著发力,经济企稳预期下全球资金流入中国市场可期。短期基本面数据仍有压力,市场进入政策观察等待期,我们对扩内需发力持乐观预期,投资者可在耐心等待的同时,考虑逢低布局。重点关注:军工、医药、家电、汽车、地产、工程机械、电子等。

摘要

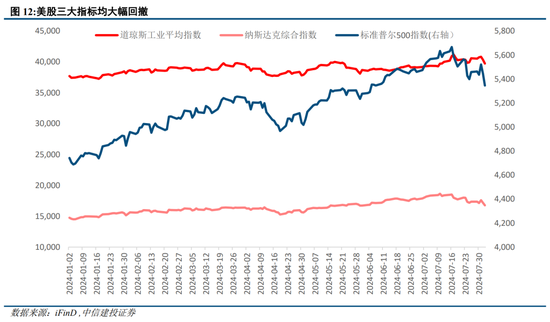

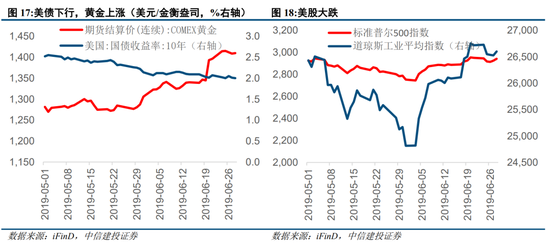

美国经济数据走弱加重市场对经济衰退的担忧,非农就业数据继续下修,7月失业率上升幅度触发“萨姆法则”,海外进入衰退交易范式。9月降息50bp概率大幅增加。大类资产反应来看,10年期美债收益率大幅降至4% 以下,为2月以来新低;美元指数回落至103.223;黄金上涨;美国三大股指均大幅下跌 。

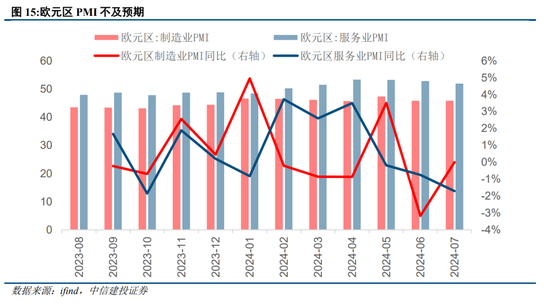

近期欧洲数据亦下行,警惕出口压力,扩内需必要性进一步上升。欧元区、英国等已处降息周期。近期欧洲数据进一步低预期。7月欧元区服务业PMI初值51.9,低于预期52.9和前值52.8,创4个月新低;制造业PMI为45.8,较上月持平,低于预期46.1。同时经济景气指数小幅下降0.1至95.8。

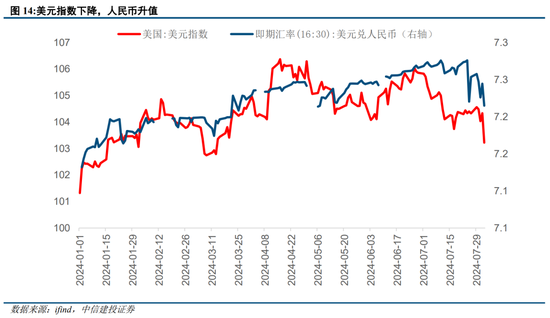

美元走弱下人民币汇率走强,乐观派预期宽松空间加大和全球资金再布局,悲观派担心出口承压。我们认为A股市场形成向上合力,需要让投资者确认扩内需政策实质显著发力,短期市场进入政策与数据观察期,外资对于中国经济的平稳预期是全球资金再布局的契机。

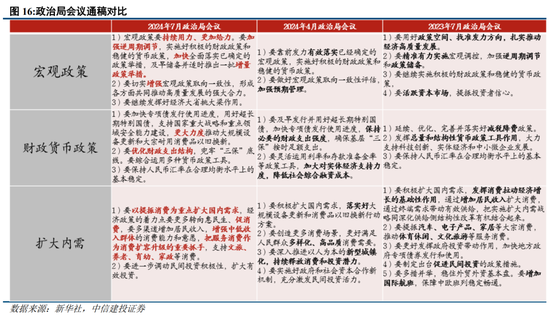

我们对扩内需发力持积极预期,我们认为政策侧重由供给转向需求基本确认,市场关注提振消费如何实现。相比4月,7月30日政治局会议提出“宏观政策要持续用力、更加给力”。扩大内需、促进消费独立成段且顺序居前,提出“要多渠道增加居民收入,增强中低收入群体的消费能力和意愿”,“把服务消费作为消费扩容升级的重要抓手”。政策方向明确,市场关注如何实现。重点关注:军工、工程机械、医药、家电、汽车、地产、计算机、电子等。

风险提示:地缘政治风险、美国通胀超预期、国内经济复苏或稳增长政策实施效果不及预期。

1

海外进入衰退交易范式,外部流动性舒缓

联储议息会议进一步释放降息信号

美东时间7月31日,美联储召开7月FOMC议息会议,将联邦基金目标利率维持在5.25%-5.5%,符合市场预期。会后新闻发布会上鲍威尔发言偏鸽。本次会议上对经济状况的描述有以下几大变化:1)对就业与通胀描述变化,由“就业增长保持强劲”改为了“就业增长有所放缓,失业率有所上升”,关于通胀由“仍居高不下(remains elevated)”改为了“仍处于较高水平(remains somewhat elevated)”,针对联储2%通胀目标,描述由“取得了进一步的温和进展(modest further progress)”变为了“取得了进一步的进展(some further progress)”,承认就业数据下行和通胀放缓;2)首次提及“双重使命(both sides)”,对通胀与就业数据关注度同步上升。

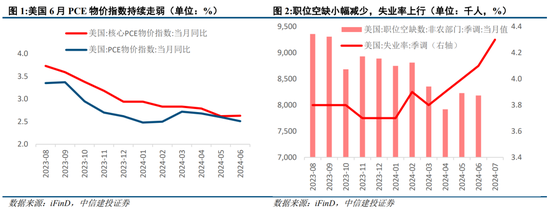

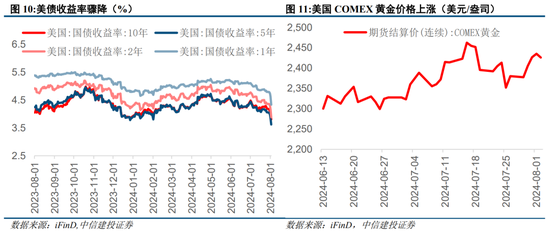

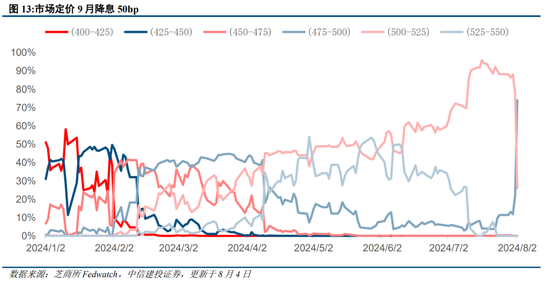

美联储降息计划的重要参考核心通胀与就业数据持续走弱。通胀方面,美国6月PCE物价指数同比增速降至2.5%,为五个月来最低水平;核心PCE物价指数同比增速为2.6%,为2021年3月以来的最低水平。就业方面,7月美国非农新增就业11.4万,远低于17.5万的市场预期;失业率上行至4.3%。由于重要参考核心通胀/就业数据持续走弱,经济的下行风险使得若后期数据小幅反弹也不会对降息计划增加限制,今年9月降息概率大幅提升;同时鲍威尔表态偏鸽,市场对降息交易进一步定价。会议公布后,降息交易活跃,长期美债收益率持续下行,降至4%以下。

联储表态货币政策的独立性不受影响,但较弱数据或增加民主党竞选压力。美联储表示降息的决定并未考虑总统候选人的经济计划,仍根据经济数据决定,政策工具不服务于政治目的。

美国经济数据大面积放缓,美股高位之下回调压力增大

近期美股的持续回落,或因,1)美国经济数据持续回落;2)美股整体估值高位;3)财报季龙头公司业绩多不及预期。

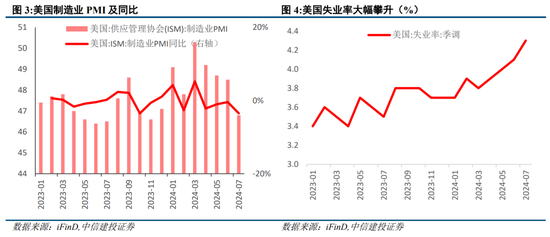

ISM 制造业指数持续下滑。7月美国制造业PMI指数骤降至46.8,低于预期49与前值48.5。分项来看,制造业PMI下滑主要由于就业、产出和新订单的走弱,显示需求端稍显疲软。

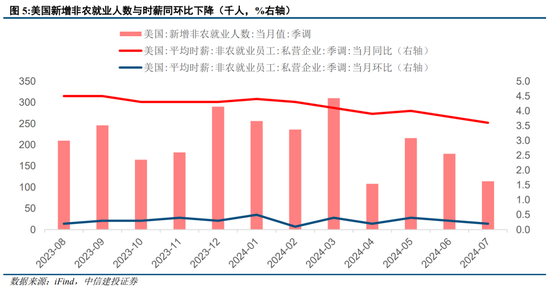

就业数据疲软,失业率大幅攀升。7月美国非农新增就业11.4万,远低于市场预期17.5万,6月非农数据再下修;分项来看,非农较弱主要是服务业就业数据恶化。失业率上行至4.3%,为2021年11月以来最低,基本符合萨姆规则(Sahm Rule),即三个月失业率的移动平均值比过去12个月的最低点上升或高于0.5%,是预测经济衰退的经验性指标,触发萨姆规则会增强市场对于美国经济软着陆不确定性的担忧。但当前失业率较历史均值仍处于相对低位。

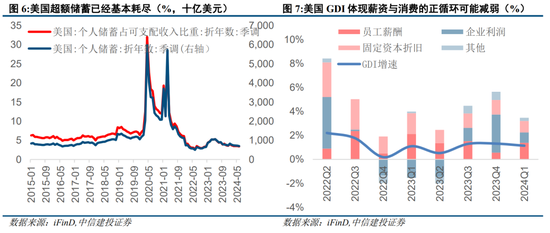

私人消费面临一定压力,薪资增速低于预期,超额储蓄消耗殆尽。7月时薪同比增3.6%,预期3.7%,前值3.9%,时薪环比增0.2%,低于预期0.3%,前值0.3%,其中商品部门工资明显回落,而服务部门工资小幅回升。ECI季度薪资增速指标二季度明显放缓,同比下降至4.1%,前值4.3%,环比下降至0.8%,前值为1.1%。2024年3月,美国居民的超额储蓄或已经耗尽。2024年6月居民储蓄率为3.4%,个人储蓄存款总额为7030.4亿美元,均仍处于疫情前低位。薪资增速回落的状况下,薪资与消费的正循环可能减弱,叠加超额储蓄消耗殆尽,私人消费面临一定压力。

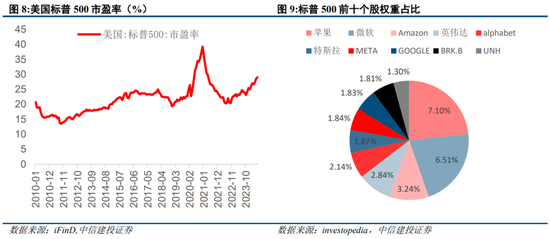

2)美国股市整体估值偏高。当前标普500指数的市盈率约为29倍,高于过去15年的中位数22.18倍与平均水平21.78倍。其中标普500指数市场集中度较高,前十大成分股占比超30%。目前,美股 M7市值占整体美股市值比例超过了30%,对美股有非常强的示范效应。

3)财报季龙头个股业绩多不及预期。标普500指数成分股公司中已有近三分之一公布了第二季度业绩,销售数据成为关注的焦点,经济增长放缓开始显现。彭博行业研究数据显示,只有43% 的公司收入超出预期,为五年来最低水平。特斯拉和Alphabet的业绩低于预期,引发市场对科技龙头业绩不确定性的担忧。由于微软、AMD、Meta、高通、苹果、亚马逊等公司将陆续发布财报,财报潜在利空使得资金避险情绪加重。

三重原因加持下,美国经济数据走弱加重市场对经济衰退的担忧。市场定价的降息次数回升,9月降息定价迅速在50bp。Fed Watch数据显示9月美联储降息25bp和50bp的概率分别是26%和74%,前值为78%和22%。大类资产反应来看,10年期美债收益率大幅降至4% 以下,为2月以来新低;美元指数回落至103.223。黄金先涨后跌再涨;在美元指数走弱的背景下,人民币兑美元汇率大幅走升。美国三大股指均大幅下跌,符合衰退交易特征。

欧洲经济走弱,全球降息进程有望加快

PMI不及预期,引发经济担忧。欧洲央行6月会议将主要政策利率下调0.25%至3.75%,符合市场预期。7月欧元区服务业PMI初值51.9,低于预期52.9和前值52.8,创4个月新低;制造业PMI为45.8,较上月持平,低于预期46.1。同时经济景气指数小幅下降0.1至95.8。

2

政治局会议注重需求侧发力,关注提振消费如何实现

我们对扩内需发力持积极预期,我们认为政策侧重由供给转向需求基本确认,市场关注提振消费如何实现。

经济发展要坚定信心,宏观政策要加大力度。会议指出今年以来“经济运行总体平稳、稳中有进,延续回升向好态势”;但与此同时,“外部环境变化带来的不利影响增多”、“新旧动能转换存在阵痛”,这是本次会议首次提出的,这或与美国大选等相关外部影响有关,同时或许将第二季度经济波动与结构中的新旧动能转换相联系。针对这些挑战和形势,会议提出“既要增强风险意识和底线思维,积极主动应对,又要保持战略定力,坚定发展信心,唱响中国经济光明论”。

在宏观政策方面,相比于4月,会议提出“宏观政策要持续用力、更加给力”。在内外部不断变化的形势和稳定国内宏观经济的双重压力下,体现了对政策落地的急需性和迫切性。会议提出要“用好超长期特别国债”、“更大力度推动大规模设备更新和大宗耐用消费品以旧换新”,更加关注设备更新和以旧换新方面。“加快全面落实已确定的政策举措,及早储备并适时推出一批增量政策举措”重点在于加快落实和储备。由于新增专项债和3000亿保障房再贷款额度发行和投放仍有空间,政策急需进一步落地;叠加外部风险,需要有提前的政策储备,风险控制。相比于4月“降低社会综合融资成本”,会议提出“促进社会综合融资成本稳中有降”,目前物价水平处于偏低位、实际利率处于偏高位,下半年货币政策或以稳定为主,有一定发展空间。会议还提出要“优化财政支出结构”,叠加加快发行专项债和扩大内需的需求,预计财政支出向基建、消费、民生等方向倾斜。

扩大内需、促进消费独立成段,提高对消费的关注度。本次会议将消费作为扩大内需的重点,提出“要多渠道增加居民收入,增强中低收入群体的消费能力和意愿”,并且首次提出“把服务消费作为消费扩容升级的重要抓手”。在行业方面会议重点提出并关注“文旅、养老、育幼、家政”等消费行业。由此可以推测下半年政策向需求端发力,扩大内需要重视消费。

3

扩内需政策实质发力是全球资金再布局的契机

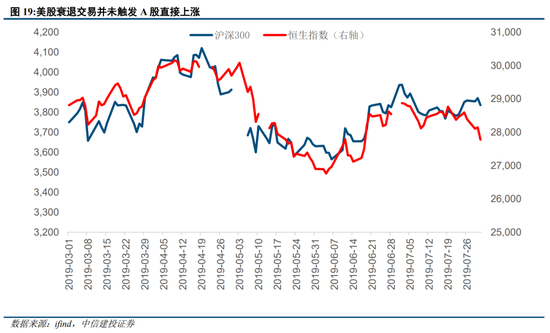

历史来看,海外衰退交易与人民币对美元走强不代表A股的直接上涨,“以我为主”仍需等待扩内需政策进一步发力。外需走弱成既定事实符合市场预期,但幅度需进一步观察。

政治局会议强调“保持人民币汇率在合理均衡水平上的基本稳定”,说明汇率稳定是近期货币政策关注要点,美元走弱下人民币汇率走强,乐观派预期宽松空间加大和全球资金再布局,悲观派担心出口承压。我们认为A股市场形成向上合力,需要让投资者确认扩内需政策实质显著发力,短期市场进入政策与数据观察期,外资对于中国经济的平稳预期是全球资金再布局的契机.

可以类比的是,2019年降息周期和今年降息前经济增长均放缓,多项指标走弱。2019年降息前核心PCE数据已有所回落,制造业PMI均处于类似甚至更低水平。

2019年5-6月美股衰退交易,美债利率持续下行至2.0%,美债的下行助于全球权益资产的风险偏好提升;黄金大涨,美股下跌,此次美股衰退交易并未立刻利好A股。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王旭 股票带杠杆

Powered by 线上证券出资工具_线上证券融资工具_线上证券配资软件 @2013-2022 RSS地图 HTML地图